|

版主

|

1#

大 中

小 发表于 2021-4-20 16:03 只看该作者

受托拍卖文物艺术品免征增值税需注意的事项

来源:雁言税语 作者:郭琪燕

时间:2021-04-19

疫情期间出台好多有利于企业的复工复产的新政,比如财政部、税务总局2020年8号、9号公告,捎带着文物拍卖也跟着沾了点优惠——《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)第三条,这条有关拍卖艺术品税收优惠很少有人注意到。

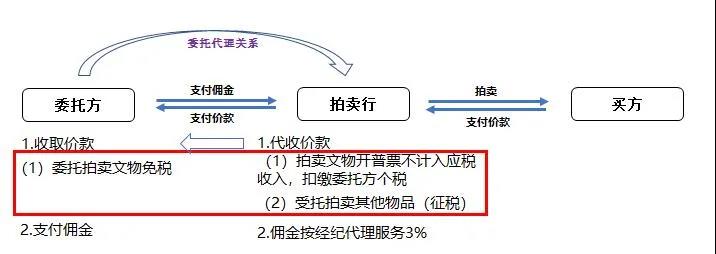

理清委托方与拍卖行关系

拍卖中不仅涉及拍卖人与应买人、出卖人与买受人,而且还有拍卖人与委托人之间的关系。依据《中华人民共和国拍卖法》的规定,委托拍卖是出卖人委托拍卖人进行拍卖,受委托进行拍卖的拍卖人只能是依法设立的从事拍卖活动的企业法人。因此,在委托拍卖中,拍卖人通常是出卖人的代理人。

委托方委托拍卖行拍卖货物,一般会涉及收取货物价款和支付佣金手续费的收支。相对应的,受托拍卖也包含这两块。

注意受托拍卖文物艺术品免征增值税要件

一直以来,与拍卖行业有关的税收优惠政策并不多。

根据《国家税务总局关于拍卖行取得的拍卖收入征收增值税、营业税有关问题的通知》(国税发〔1999〕40号)拍卖货物的,属免税货物范围的,可以免征增值税。

依据国家税务总局公告2020年第9号规定,拍卖行受托拍卖文物艺术品,委托方按规定享受免征增值税政策。拍卖行受托拍卖文物艺术品代收价款这部分,按照9号公告是拍卖行以自己名义就代为收取的货物价款向购买方开具增值税普通发票,不计入拍卖行的增值税应税收入。委托方、受托方免税要求:

拍卖行应将以下纸质或电子证明材料留存备查:拍卖物品的图片信息、委托拍卖合同、拍卖成交确认书、买卖双方身份证明、价款代收转付凭证、扣缴委托方个人所得税相关资料。文物艺术品,包括书画、陶瓷器、玉石器、金属器、漆器、竹木牙雕、佛教用具、古典家具、紫砂茗具、文房清供、古籍碑帖、邮品钱币、珠宝等收藏品。

通过增值税发票管理新系统,在“商品和服务税收分类编码”栏目的“未发生销售行为的不征税项目”,选取“614:拍卖行受托拍卖文物艺术品代收货款”实现免征增值税。

对交易产生的拍卖行收取佣金则不免除增值税。拍卖行受托拍卖取得的手续费或佣金收入按照《国家税务总局关于明确中外合作办学等若干增值税征管问题的公告》(国家税务总局公告2018年第42号)“经纪代理服务”缴纳增值税。

拓展委托方(个人)涉税问题

个人财产拍卖所得应纳的个人所得税税款,由拍卖单位负责代扣代缴,并按规定向拍卖单位所在地主管税务机关办理纳税申报。拍卖单位代扣代缴个人财产拍卖所得应纳的个人所得税税款时,应给纳税人填开完税凭证,并详细标明每件拍卖品的名称、拍卖成交价格、扣缴税款额。

对个人财产拍卖所得征收个人所得税时,以该项财产最终拍卖成交价格为其转让收入额。个人通过拍卖市场拍卖个人财产,对其取得所得按以下规定征税:

根据《国家税务总局关于印发<征收个人所得税若干问题的规定)的通知》(国税发〔1994〕089号),作者将自己的文字作品手稿原件或复印件拍卖取得的所得,应以其转让收入额减除800元(转让收入额4000元以下)或者20%(转让收入额4000元以上)后的余额为应纳税所得额,按照“特许权使用费”所得项目适用20%税率缴纳个人所得税。

个人拍卖除文字作品原稿及复印件外的其他财产,应以其转让收入额减除财产原值和合理费用后的余额为应纳税所得额,按照“财产转让所得”项目适用20%税率缴纳个人所得税。个人财产拍卖所得适用“财产转让所得”项目计算应纳税所得额时,纳税人凭合法有效凭证(税务机关监制的正式发票、相关境外交易单据或海关报关单据、完税证明等),从其转让收入额中减除相应的财产原值、拍卖财产过程中缴纳的税金及有关合理费用。

财产原值,是指售出方个人取得该拍卖品的价格(以合法有效凭证为准)。具体为:

①通过商店、画廊等途径购买的,为购买该拍卖品时实际支付的价款;

②通过拍卖行拍得的,为拍得该拍卖品实际支付的价款及交纳的相关税费;

③通过祖传收藏的,为其收藏该拍卖品而发生的费用;

④通过赠送取得的,为其受赠该拍卖品时发生的相关税费;

⑤通过其他形式取得的,参照以上原则确定财产原值。

拍卖财产过程中缴纳的税金,是指在拍卖财产时纳税人实际缴纳的相关税金及附加。有关合理费用,是指拍卖财产时纳税人按照规定实际支付的拍卖费(佣金)、鉴定费、评估费、图录费、证书费等费用。

纳税人如不能提供合法、完整、准确的财产原值凭证,不能正确计算财产原值的,按转让收入额的3%征收率计算缴纳个人所得税。拍卖品为经文物部门认定是海外回流文物的,按转让收入额的2%征收率计算缴纳个人所得税。

纳税人的财产原值凭证内容填写不规范,或者一份财产原值凭证包括多件拍卖品且无法确认每件拍卖品一一对应的原值的,不得将其作为扣除财产原值的计算依据,应视为不能提供合法、完整、准确的财产原值凭证,并按上述规定的征收率计算缴纳个人所得税。

纳税人能够提供合法、完整、准确的财产原值凭证,但不能提供有关税费凭证的,不得按征收率计算纳税,应当就财产原值凭证上注明的金额据实扣除,并按照税法规定计算缴纳个人所得税。

|